国家税务总局日前发布的数据显示,2024年,支持制造业高质量发展的先进制造业企业增值税加计抵减和留抵退税等政策减税降费及退税11094亿元。

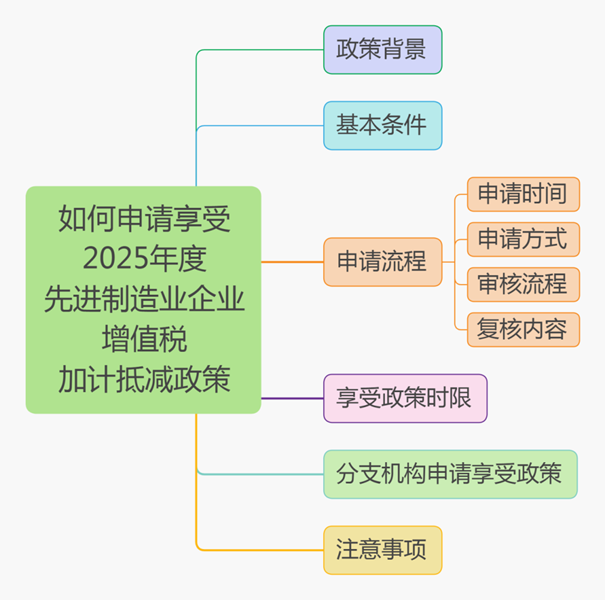

国家税务总局日前发布的数据显示,2024年,支持制造业高质量发展的先进制造业企业增值税加计抵减和留抵退税等政策减税降费及退税11094亿元。那么2025年先进制造业企业要如何申请享受增值税加计抵减政策?政策要点有哪些?让我们一起来了解一下吧~

一、政策背景

根据《财政部 税务总局关于先进制造业企业增值税加计抵减政策的公告》(财政部 税务总局公告2023年第43号)规定,自2023年1月1日至2027年12月31日,允许先进制造业企业按照当期可抵扣进项税额加计5%抵减应纳增值税税额。

工业和信息化部办公厅、财政部办公厅、国家税务总局办公厅近日联合发布《关于2025年度享受增值税加计抵减政策的先进制造业企业名单制定工作有关事项的通知》(工信厅联财函〔2025〕217号),明确2025年度享受增值税加计抵减政策的先进制造业企业名单制定工作具体事项。

二、基本条件

1. 先进制造业企业是指高新技术企业(含所属的非法人分支机构,以下简称分支机构)中的制造业一般纳税人。高新技术企业是指按照《科技部 财政部 国家税务总局关于修订印发〈高新技术企业认定管理办法〉的通知》(国科发火〔2016〕32号)规定认定的高新技术企业。

2. 进入2025年度名单的企业,应在2025年内具备高新技术企业资格,且2024年1月1日至12月31日期间,研发支出、研发人员、高新技术产品占比符合国科发火〔2016〕32号文件规定的高新技术企业条件,企业从事制造业业务相应发生的销售额合计占全部销售额比重50%(不含)以上,全部销售额及制造业产品销售额均不含增值税。制造业行业属性判定请参照《国民经济行业分类》(GB/T 4754—2017)中“制造业”门类(C类)。企业申请进入名单前36个月未发生骗取留抵退税、出口退税或虚开增值税专用发票情形,未因偷税被税务机关处罚两次及以上。

3. 委托外部进行生产加工的,相关销售额不计入制造业产品销售额。受托企业在满足本通知相关规定的情况下,加工费可计入从事制造业业务相应销售额。

三、申请流程

1. 申请时间

(1).对于已在《2024年度享受增值税加计抵减政策先进制造业企业名单》中,且当前高新技术企业资格仍有效的企业,于2025年4月30日起暂停享受政策。拟继续申请进入2025年度名单的,可于2025年6月起的每月1日至10日提交申请。

(2)新申请进入2025年度名单的企业,可于2025年9月起的每月1日至10日提交申请。

(3)申请截止时间为2026年4月10日。

2. 申请方式

企业登录高新技术企业认定管理工作网提交申请材料,一次申报且审核通过后按规定时限享受政策。

3. 审核流程

地方工业和信息化主管部门可组织下级工业和信息化主管部门会同同级科技、财政、税务部门对企业申报信息进行审核和名单推荐。

4. 复核内容

地方工业和信息化主管部门会同科技部门或工业和信息化主管部门、税务部门对名单进行复核,内容如下:

(1)是否从事制造业行业;

(2)是否具备高新技术企业资格(以高新技术企业证书为准);

(3)是否为一般纳税人;

(4)2024年是否符合《高新技术企业认定管理办法》规定的高新技术企业条件;

(5)制造业销售额占比等。

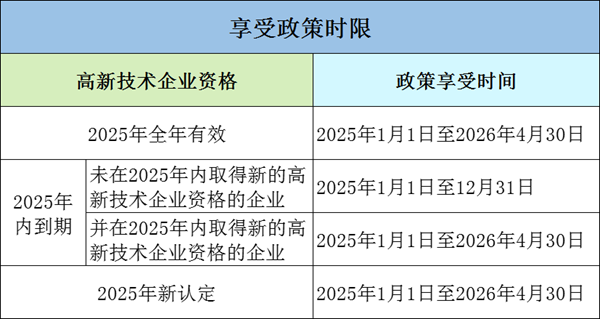

四、政策享受时限

五、分支机构申请享受政策

分支机构申请享受政策,由总公司一并填报相关信息。在总公司具备高新技术企业资格且所属行业为制造业的情况下:

(一)对于增值税汇总纳税企业,由总公司汇总计算分支机构销售额及比重,分支机构不单独享受政策,总公司所在地的地方工业和信息化主管部门会同同级科技、财政、税务部门按照本通知规定,确定总公司能否享受政策。

(二)对于非增值税汇总纳税,且分支机构所属行业为制造业的企业,总公司和分支机构分别计算销售额及比重,总公司和分支机构所在地的地方工业和信息化主管部门会同同级科技、财政、税务部门按照本通知规定,分别确定总公司和分支机构能否享受政策。

六、注意事项

1. 申报企业按照“自愿申报、真实发生、相关材料留存备查”原则,对所提供材料和数据的真实性负责,承诺如出现失信行为,接受有关部门按照法律、法规和国家有关规定处理。

2. 企业发生更名、整体迁移或与认定条件有关重大变化的,应根据国科发火〔2016〕32号文件相关要求向所在地区高新技术企业认定管理机构报告相关情况并办理手续,并在高新技术企业认定管理工作网完成相关信息变更后再申请享受政策,同时向地方工业和信息化主管部门说明情况并提供相关证明材料,由地方工业和信息化主管部门会同同级科技、财政、税务部门确定企业发生变更情形后是否符合继续享受政策的条件。符合条件的,应及时纳入2025年度名单。完成整体迁移的企业,在迁入地重新申报享受政策。

3. 总分支机构间、同一控制下的企业间发生应税交易,取得的进项税额不得计提加计抵减额。

4. 享受政策的企业将原材料、半成品销售给另一企业加工为半成品或者产成品后进行回购的,应当仅就半成品或者产成品加工费部分的进项税额计提加计抵减额。

相关推荐

-

留抵退税新政:对象、条件、方法、选择

房地产开发经营业纳税人,与2019年3月31日期末留抵税额相比,申请退税前连续六个月(按季纳税的,连续两个季度,下同)期末新增加留抵税额均大于零,且第六个月(按季纳税的,第二季度,下同)期末新增加留抵税额不低于50万元的,可以向主管税务机关申请退还第六个月期末新增…

-

完善所得税政策,赋能医养结合服务行业

发展医养结合产业是一项长期的系统工程,还需在引进社会资本、加速折旧、公益捐赠等所得税政策方面持续发力,构建多税协同的政策支持体系,以有效应对人口老龄化挑战,使老年人享有更高质量、更有尊严的晚年生活。